Facture électronique : tout savoir sur l’obligation d’ici 2026

Sommaire

- 1 Qu’est-ce qu’une facture électronique ?

- 2 La réforme sur la facturation électronique obligatoire

- 3 Pourquoi cette réforme ?

- 4 Qui est concerné par la facture électronique ?

- 5 Les formats autorisés pour la facture électronique obligatoire

- 6 Les avantages de la dématérialisation des factures

- 7 Quelles sanctions en cas de non-respect ?

- 8 Quand démarrer le passage à la facture électronique ?

La facturation électronique est obligatoire depuis le 1er janvier 2020 dans la sphère publique, et cette obligation va s’étendre aux transactions des entreprises privées. En effet, la loi de finance 2020 sur la facture électronique implique de nouvelles obligations de facturation pour les professionnels français, dont il faut prendre connaissance dès maintenant pour anticiper la transition ! Obat vous explique tout ce que vous devez savoir sur les factures électroniques et vos obligations à venir.

Qu’est-ce qu’une facture électronique ?

La définition d’une facture électronique est simple : il s’agit d’une facture émise, transmise et reçue dans un format électronique structuré. Elle est donc automatiquement et électroniquement traitée. Elle possède la même valeur légale et juridique qu’une facture papier classique, avec toutes les mentions obligatoires requises.

Les factures électroniques doivent être conservées pendant 6 ans pour le droit fiscal et 10 ans pour le droit commercial. Chaque document doit être authentifié, rédigé dans un langage clair et intelligible, et intègre.

Attention : une facture imprimée puis numérisée n’est pas une facture électronique, même si elle a été envoyée et réceptionnée par messagerie électronique.

La réforme sur la facturation électronique obligatoire

Le calendrier de sa mise en œuvre progressive depuis 2020 jusqu’à 2026

À partir du 1er juillet 2024, toutes les entreprises établies en France seront dans l’obligation d’accepter les factures électroniques. L’émission obligatoire de factures électroniques sera mise en place progressivement entre 2024 et 2026 pour permettre à chacun de se préparer au changement. Le calendrier de facture électronique va s’opérer selon la taille de l’entreprise :

- à partir du 1er juillet 2024 pour les grandes entreprises ;

- à partir du 1er janvier 2025 pour les entreprises de taille intermédiaire (ETI) ;

- à partir du 1er janvier 2026 pour les petites et moyennes entreprises (PME) et les microentreprises.

Avant la généralisation de réglementation sur la facture électronique, une phase pilote sera mise en place entre janvier 2024 et juin 2024. Le but : tester le dispositif dans des conditions réelles.

Nouvelles mentions obligatoires

La nouvelle obligation de facture électronique s’accompagne aussi de nouvelles mentions. Voici les informations que les entreprises devront ajouter sur leurs factures dématérialisées :

- le numéro SIREN ;

- l’adresse de livraison des biens si elle est différente de l’adresse du client ;

- la mention du type de transactions (livraisons de biens ou de prestations de services ou les deux) ;

- le paiement de la taxe d’après les débits le cas échéant.

Pourquoi cette réforme ?

Lutter contre le TVA Gap

La mise en place d’une facture électronique obligatoire permet tout d’abord de lutter contre la fraude fiscale, et surtout contre la fraude à la TVA. En effet, la Taxe sur la valeur ajoutée reste la principale recette de l’État. Le format électronique vient donc avec un pré-remplissage des déclarations de TVA.

Optimiser le traitement des factures

L’e-invoicing ne répond pas seulement à un enjeu fiscal ! C’est aussi une manière de simplifier la vie des entreprises et d’améliorer leur compétitivité grâce aux avantages de la dématérialisation : réduction des coûts, diminution des délais de paiement, meilleur pilotage de son activité, etc.

Le ministère de l’économie et des finances estime que cette simplification permettra d’économiser 4,5 milliards d’euros pour plus de 4 millions d’entreprises.

Qui est concerné par la facture électronique ?

La facture électronique concerne toutes les opérations réalisées entre des entreprises établies en France et assujetties à la TVA. La facturation électronique s’applique aux :

- livraisons de biens ou les prestations de services situées en France qu’un assujetti réalise avec un autre assujetti (et qui ne sont pas exonérées de TVA) ;

- acomptes liés à ces opérations ;

- livraisons aux enchères publiques de biens d’occasion, d’œuvres d’art, d’objets de collection ou d’antiquité.

De plus, à partir du 1er janvier 2026, les PME et TPE devront aussi, dans le cadre de l’e-reporting, transmettre à l’administration fiscale les données ci-dessous :

- opérations de vente et de prestation de services auprès des particuliers (commerce de détail) ;

- transactions avec des opérateurs à l’étranger : exportations, acquisitions et livraisons intracommunautaires (sauf si les données sont récupérées grâce aux douanes).

Les formats autorisés pour la facture électronique obligatoire

L’édition et la transmission de facture électronique pourront se faire sous plusieurs formats autorisés :

- Le format PDF simple (PDF/A3) : création de factures simples à traiter puisqu’elles permettent l’OCR (reconnaissance optique des caractères). L’intégrité des informations est garantie et le format PDF offre la possibilité d’un archivage longue durée.

- La Factur-X : facture dématérialisée, aussi connue sous le nom de facture mixte ou hybride. Un format PDF intègre des données structurées au format XML pour un traitement automatisé par une machine, pour ne plus saisir manuellement les informations. C’est un modèle simplifié choisi par la majorité des TPE/PME.

- Le format EDI (Échange de Données Informatisées) : système permettant de traiter automatiquement les données et banaliser les échanges entre 2 logiciels utilisant le même langage informatique.

Les avantages de la dématérialisation des factures

La facture électronique se veut comme un levier de simplification et d’accélération de la transition numérique des entreprises. Cette transition est pilotée par la Direction Générale des Finances Publiques (DGFiP). Les avantages de la facturation électronique sont nombreux :

- Gagner du temps : les collaborateurs n’ont plus besoin de passer du temps à traiter manuellement les factures entrantes. Le traitement de la facturation est donc accéléré, ce qui permet de se consacrer à des tâches à plus grande valeur ajoutée.

- Économiser de l’argent : la facture dématérialisée coûte moins cher qu’une facture au format papier. En effet, il ne faut ni support papier, ni imprimante, ni encre.

- Réduire les risques : l’automatisation réduit les erreurs humaines et évite les oublis, ce qui limite également les litiges avec les clients et fournisseurs. Votre trésorerie et le suivi des paiements sont maîtrisés. La facture électronique garantit l’identité de l’émetteur, la lisibilité et l’intégrité des factures.

- Faire un geste pour la planète : l’impact carbone d’une facture électronique est moins important que pour une facture papier. Le « zéro papier » contribue à la transition écologique des entreprises.

Quelles sanctions en cas de non-respect ?

En fonction du calendrier de facture électronique, votre entreprise devra se soumettre à cette nouvelle obligation de facturation entre 2024 et 2026. Si vous ne respectez pas la réforme, la loi de finance prévoit une amende de 15 euros par facture, sanction plafonnée à 15 000 € par an.

Pour l’absence d’e-reporting, l’entreprise se soumet à une amende de 250 € par facture, avec la même limite annuelle. Toutefois, le risque s’étend au-delà de simples amendes ! Les irrégularités seront plus facilement identifiées par l’administration fiscale, et les entreprises se verront plus facilement condamnées.

Quand démarrer le passage à la facture électronique ?

Même si vous devez passer à la facturation électronique en 2026 seulement, par exemple parce que vous êtes actuellement en micro-entreprise, il est conseillé de préparer la dématérialisation des factures dès maintenant !

Évitez d’attendre le dernier moment et trouvez dès à présent le logiciel idéal pour répondre à vos nouvelles obligations de facturation. Vous pouvez ainsi mettre en place tous les outils et process dont vous avez besoin et former vos équipes pour que la transition se fasse en douceur. Profitez des avantages de la facture électronique dès maintenant !

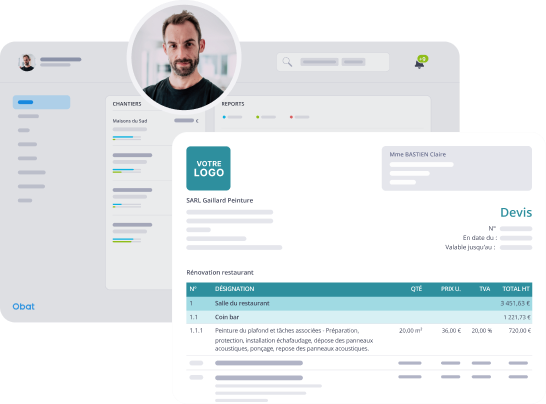

Si vous exercez une activité professionnelle dans le secteur du BTP, Obat est le logiciel de devis et factures le plus simple pour le bâtiment. Établissez vos devis et factures électroniques en quelques clics, toujours dans le respect des législations actuelles et à venir. Concentrez-vous sur ce qui vous plaît et vous rapporte de l’argent et déléguez la création et l’archivage des factures à Obat !

Plus de conseils pour vos travaux

Chute de plain pied | Causes et prévention sur les chantiers

Glissade, chute, faux-pas, déséquilibre : les professionnels du bâtiment sont souvent confrontés aux risques de chute de plain-pied. Que ce...

Créer une SAS dans le BTP | Le Guide Complet

Vous songez à créer une SAS ? Si vous avez une entreprise du bâtiment, la SAS est une forme juridique...

L’assurance décennale pour les artisans du bâtiment

L’assurance décennale est une garantie fondamentale pour les professionnels du bâtiment. Cette garantie sert à couvrir le coût des réparations...

Formation amiante : Sous sections et fonctionnement

Tous les professionnels du bâtiment sont concernés par la formation amiante. En effet, pour éviter d’être dangereusement exposé aux particules...

Les 7 meilleurs casques de chantier en 2025 | Comparatif

Vous êtes à la recherche du meilleur casque de chantier pour vous et votre équipe ? Cet équipement de protection...

Comment gérer la trésorerie de son entreprise ?

Les problèmes de trésorerie sont une cause majeure des faillites intervenant au cours de la première année d'activité. Comment optimiser...